こんにちは、『プログラミングの王様』編集部のヒロキ(@pgm_osama)です。

日々、株投資に没頭しています。

最近の生活リズムはというと

- 8:00時→起床

- 8:30〜9:00→板を確認

- 9:00〜11:30→前場取引

- 11:30〜12:00→前場の復習

- 12:00〜12:30→昼食

- 12:30〜15:00→後場取引

- 15:00〜15:30→1日の取引の復習

- 15:30〜17:00→仕事(作業)

- 17:00〜18:00→ブログを書く

- 18:00〜22:00→自由

- 22:00→明日の取引の準備

- 23:00→寝る

マジで1日も変化なく、このリズムで生活しています。

そこで本記事では株投資で勝ち続ける為に、私が日々意識をしながら取り組んでいる「ロスカット」について独自の視点を解説しようと思います。

また、内容としては株投資だけに限らず、ビジネスや人生において成果を出すために共通する考え方になりますので、ぜひ最後までご覧ください。

株投資の勝ち方①損失へのリスクを取りすぎないこと

先日に以下のツイートをしました。

今日はIPO銘柄のランサーズで敗北・・・。

マイナス33万円。要因は

①事業理解があるというオゴリ

②需給状況の読み間違い(ミス)

③短期トレードと長期の思考ミスとにかく損は小さく、利益を伸ばせる時に大きく伸ばすを意識して久々ロスカット。

明日はfreeeが上場です。これも需給は重そう。

— ヒロキ@起業家→株式投資の世界へ潜入 (@hiroking10ten) December 16, 2019

久々に1日の数分で大きく負けました。

完全にミスです。防げたミスです。

なので自分自身にも強く戒める意味も込めて、ブログの記事に残そうと思います。

損失回避にリスクを取りすぎると退場します

株式投資(FXも同じ)で負ける人の共通思考が以下の通りです。

損失を避けるためには最大のリスクを取るが、利益を取るためには消極的になる

という心理です。

無意識にこの行動と決断を取ってしまうのが人間です。

そして、この思考を取り続ける限りは、投資では勝てませんので、必ずどこかで退場します。

プロスペクト理論からは逃れられない

例えば、ある会社の株を1000万円分購入したとします。

しかし、あなたの思惑とは逆に、

その株式は下がり始めてしまい、評価額で950万円になりました。

含み損が50万円ですね。

こういった場合の正しい投資判断を考えてみてください。

- 1000万まで戻るかもしれないので放置

- さらに900万まで落ちるかもしれないので損切り

- 1100万までさらに上昇するかもしれないので買い増し

思考の選択としては、どれも正解に聞こえるかもしれません。

それぞれの思考と戦略の結果、どれかを決断するわけですが、将来の株の価値は「将来にならないと分からない」のは現時点での揺るがない事実です。

中長期で考えての投資であれば「将来はもっと上なので、株価が下がれば買い増して取得単価をどんどん下げる」のも1つの戦略です。

そこには企業のファンダメンタルズを分析した上での将来価値への揺るぎない確信が必要です。

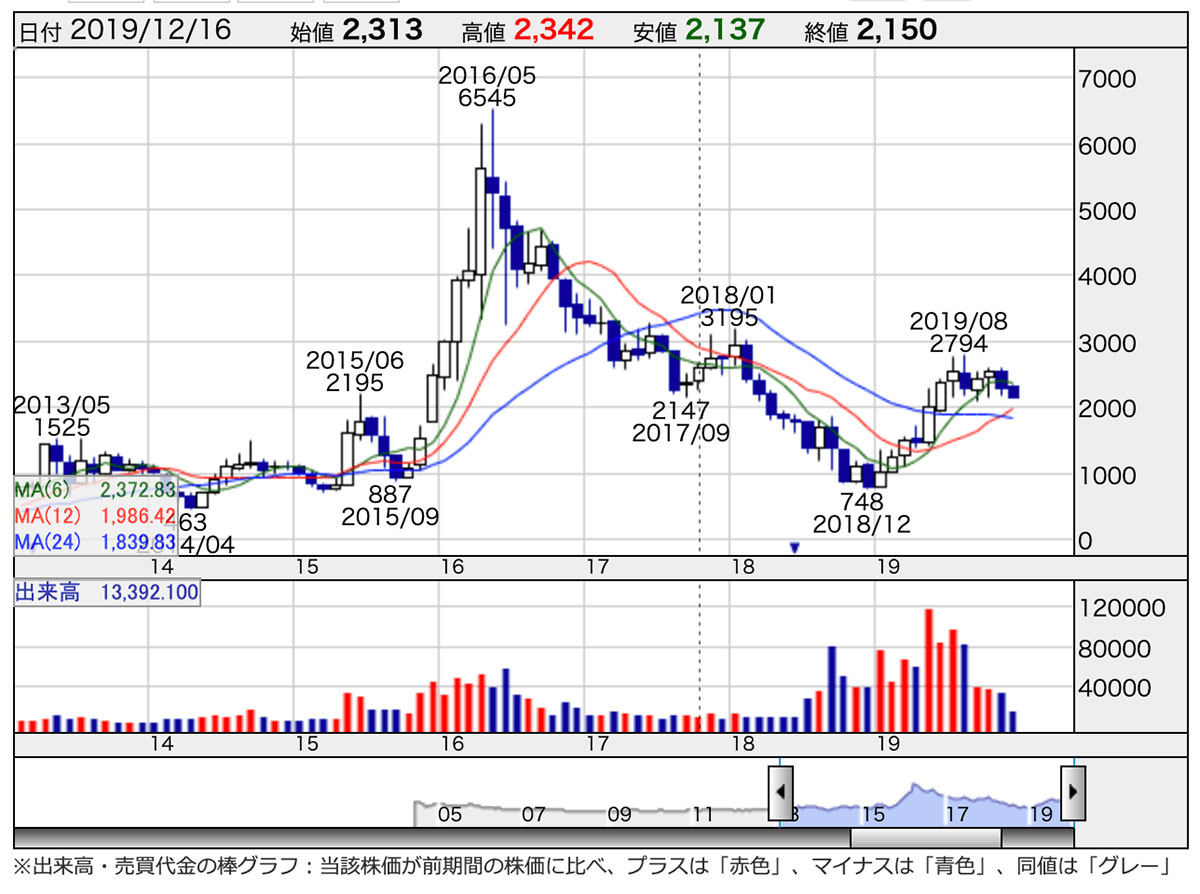

例えば、2016年から下落を続けたそーせいの株価のチャートを見てください。

2016年から、そーせいの株を持っていると確実に「死ねる」チャートですよね。

延々と落ち続けていきます。

6545円だった株価は2018年12月には748円まで下落しました。

この「どこまでも落ち続ける株」を2018年の下落時にひたすら買い続けた投資家が「五味大輔」さんです。

この落ち続けるナイフを掴み続ける決断は「まさに狂気そのもの」です。

ただ五味大輔さんには、その後のV字回復が見えていたのかもしれません。

だからこそ「下がれば買い増す」という決断をひたすら続けることができたはずです。

そして2019年、そーせいは見事に回復して五味さんは爆益を獲得されました。

正直に「渋い」の一言です。

このように中長期の視点で見れば、下がれば買い増すは正解になるかもしれません。

ただ短期トレードの場合はNGですね。

私が負けたランサーズの上場日の株価の値動きです。

戦略としては初値を掴むのではなく、押し目を待って880円でエントリーをしました。

その後に853円の最初の底でも押し目で買い増しをしました。

その後に株価は908円を付けますが、ここからでしたね。

狼狽売りが始まり、情けないことに初値を割った事を見て損切りを確定させました。

これ以上の損失に対するリスクは取れないということですね。

もちろん、明日になれば好転して上昇するかもしれません。IPO銘柄なのでボラも大きいので可能性はあると思います。

ただ切りました。

その理由は「短期トレード」の目線で入ったからですね。

最初からランサーズのファンダを分析して、中長期で持てると確信しているのであれば、ホールドを決断していましたが、入り口は「短期で抜いて稼ぐ」という思考でエントリーしました。

それが、チャートが下がった途端に「目線を中長期に変える」こと自体が整合性が取れていないわけです。

なので、上がるかもしれませんが当初のルール通り「初値を割れば売りが加速するので損切り」という意思決定をしました。

しかしながら、投資をする多くの人はさらに下落してマイナス100万円(900万円まで下がっている)でも、まだ損切りができないと思います。

もちろん「損切り」という決断をしない限りは含み損であり、評価額での損失なので確定ではありません。

※現物を買っているので最悪は0円になって終わるだけです。

株式の評価価値が一時的に下がっただけなので、この後は時間をかければ、また戻る(上昇する)という期待もあるはずです。

「そのまま持っている」という判断も一理はありますが、短期トレードでエントリーしたからには「自分が決めたルールに従うこと」が最も尊い行為になります。

これが投資で勝てる人の思考の1つです。

もし「本当にまた上昇する!」と期待できるのであれば、

一旦はマイナス50万円で損失を確定させた上で、。本当に戻る(再度上がる)様子があるのであれば、その現象を確認してから再度買えば良いだけです。

上記のように一時的に下がったチャートでも、上昇の兆しを確認できれば、そこから入れば上昇益を取ることができます。

損失を拡大する方向へのリスクはなぜか許容してしまう

しかし面白いくらいに、このことを頭で理解できていたとしても行動まで一貫することができません。

この心理は本気で理解しようと勉強してください。

投資だけでなく、ビジネスでもまったく同じ原理原則です。

なぜなら、世の中は100戦100連勝はそもそも不可能だからです。

会社運営も損切りが重要

私は過去に1つのベンチャー企業を立ち上げました。

優秀なスタッフ、投資家、ベンチャーキャピタル等がタッグを組み、素晴らしいサービスの船出となりました。

もちろん、最大の熱意と努力をもって取り組みましたが、なかなか思うようにサービスが成長できず2年後にサビースを終了させました。

その際も、私の経営判断としては「損失を最小に抑えられる間に終わる(損切りする)」というものでした。

もちろん、周囲からは

「もっと頑張って継続した方が良いのでは?」

「そんなにすぐに諦めて、あの熱意はどこへ?」

などなど、色々な批判も言われました。

投資家の方々や、スタッフ、関係者の人には本当にご迷惑をおかけしてしまいました。

それは紛れもない事実です。

確かに、頑張って粘ることも、私自身が追加資金を入れて会社を運営することも、いくらでもビジネスを継続させる方法はありました。

ただ「損失がどんどん増える中での精神論」ほど損失をさらに拡大させるものはないと私は理解していました。

損切りできない投資家は絶対に成功できない

この「損失に対してのリスクを最小限に抑える」という考え方ができない限りは、投資であれ、ビジネスであれ成功できないと確信しています。

頑張る!

責任がある!

精一杯やり切る!

とても素晴らしい言葉です!

素晴らしい思考です!

しかし損失に対して精神力で対抗することに実益はありません。

損失に対しては積極的なリスクを取ってはいけない!

この思考を腹の奥底まで落とし込んでください。

自分のやってきたこと、自分の歩む人生に対しては、いくらでも正当化させることができます。

「まだまだ会社は死んでいない!」

「これだけのユーザー数がいる!」

「これだけの売り上げがある!」

「みんな精一杯頑張ってくれている!」

「まだまだやれる!」

損失がどんどん膨らむ中でも、こうして現状を正当化させたことで大半の人が、さらに損失を拡大させて死んでいきます。

多くの人はマイナス50万円を嫌い、結果的にマイナス500万を受け入れる

人間心理は小さな損失を受け入れられない代わりに、不思議と莫大な損失だけは簡単に受け入れてしまいます。

マイナス50万円の損失を受け入れることができないのに、なぜかマイナス500万円の損失になると「精神的にも諦めの境地」に入り、あっさりと損失を受け入れて損切りをします。

それなら、はじめからマイナス50万円で損切りをした方が合理的ですよね。

何度も言いますが「下がっても、また戻る!」と期待できるのであれば、最初に最小の状態で損失を抑えてから、戻り始めた段階で買えば良いだけです。

レジスタンス(抵抗線)のメカニズムは解明されている

しかし「下がっても、また戻る!」と期待する時ほど、なぜか相場はどんどん下がり続けます。

実はこの現象は「損失拡大には積極的なリスクを取ってしまう!」という愚かな人間心理からすべてを説明できてしまいます。

下落相場のメカニズムは以下の通りです。

- 買った後に相場が下がっても、損切りできない

- これらの人が自分が買った値段に戻そうとした時に損失回避で微益(もしくは微損)で逃げようとする

例えば950万円で買った人が、その後に株価が下がってしまうと「損失を少しでも減らしたい」という心理から、相場が950万円の水準近くまで戻すと、すぐに売ってしまうということです。

これがレジスタンス(抵抗線)の原理となります。

基本的には、投資家たちの平均取得単価によって、すべてのレジスタンスやサポートが生まれます。

相場とは、まさに投資家1人1人の感情の集合体なのです。

例えば、買いで入っている人たちが一斉に売る(損切りする)ポイントというのも存在します。

それは、前回の安値を更新したところです。

すると、このポイントで損切りの売りが殺到します。

ここで売りが加速します。

ランサーズでも初値の853円付近から10:12の791円まで、一気に急落しているのは、この現象です。

※その後のレンジは高値でホールドしている人たちの損切りの場所です。

さらに「もっと売りが増えるぞ」と考える投資家たちは新規の空売り注文を追加で入れます。

こうして、さらに売りが加速します。

すると、もっと下で損切りラインを置いていた人たちもどんどん損切りをするので、売りが売りを呼び、暴落発生です!

こうして、相場には人の心理が反映されるのです。

だからこそ投資とは、こうした人間心理を正しく把握することが必須になるわけです。

常に「自分がどう思うか」ではなく「他人がどう思うか」を考えるゲームということです。

難平(ナンピン)はプロ以外はしてはいけない

投資もビジネスも同じですが、思い入れが強くなると、伸びないビジネス(事業)であっても追加投資をなぜかしてしまいます。

確かに世の中には赤字の事業を諦めず追加投資を行い、黒字化させて成功した事業も存在します!

しかし、そんな奇跡の成功事例は1%にも満たず、99%は追加投資をしても必ず失敗に終わっています。

もちろん赤字の状態でも、ビジネスにおいての重要な要素が成長している場合においてだけ追加投資をしても良いとは思います。

- 赤字になっているが、有料会員はどんどん増えている

- 赤字になっているが、ユーザー数は増えている

- 赤字になっているが、売上は年々増えている

などなど、色々と追加投資を判断できる基準はあります。

しかしナンピンは基本的には、高度な技だということを知るべきです。99%は失敗していることを冷静に受け入れるべきだと思っています。

投資に思い入れは不要

ビジネスであれ、株式投資であれ、人は思い入れが強くなると失敗リスクが増えると実感しました。

なぜなら思い入れが強くなると、損失へのリスクを直視することが難しくなるからです。失敗や損失に対しての精神的なダメージはもちろん増大します。

重要なことは、思い入れや、愛情を持つのではなく、総資産をプラスに増やすことだけを追求する実利の思考です。

「経費があるから売上が出る」ビジネスの本質理解が投資で勝つ方法

例えばビジネスであれば、当然ですがスタッフの給料や事務所の家賃、交通費や交際費などの経費が必要です。

経費があるからこそ、売上を生み出すことができます。

株式投資も同じく、損切りがあるからこそ、利益が生まれると考えることができます。

損切りがないということは、経費がないということです。

どんな会社であれ、ビジネスであれ経費があるからこそ売上があります。

そのかかった経費以上に売上を作ることができる会社が良い会社であり、売上以上に経費が多ければ赤字になります。

売上10億円で経費0のビジネスは存在しません。

つまり、損切りができない!ということは「経営者としての正しい感覚を持てていない!」ということにもなります。

損切りが正しく出来るというのは、売上を増やすための経費を正しく使えているということです。

経費なくして売上がないのと同じで、損切りなく利益はありません。

しかし、経費(損切り)を認められずに「投資したのにマイナス50万円になってしまった!認められない!」という思考では絶対に投資では成功できません。

ビジネスや投資で確実に勝つには「損失が出た際には素早く損切りを行う!」そして「次の機会に損失以上の利益を生む判断をする」ということだけです。

一般の投資家でも、1年間でトータル1000万円以上の利食い(利確)をしているのにも関わらず、損切りが正しく出来ずにマイナス1500万円という損失を生んでいるので、結果的に利益が残せていない人が多くいます。

利食いとは売上であり、損切りとは経費である。

この考え方こそが投資においても、ビジネスにおいても重要な思考ということです!

経費とは必要最低限にしなければいけないこと

一般サラリーマンの方でも、この経費の重要性は理解していても、どうしても(経費=会社のお金)と感じてしまうので、必要以上に経費を散財してしまいがちです。

しかし当然ですが、経費は最小限に抑える努力は必要です。

投資であっても、経費はいくらでも使って良いのではありませんよ。

雇用するスタッフの給料や事務所家賃など、必要最低基準の経費だけに抑えることもが大切です。

損切り=経費なので、損切りは必要善という考え方ができるのです!

だからこそ、損切りができない人はそもそも投資家に向いていませんので、早々に辞めるべきです!

自分の予想に反した段階ですぐに損切りをする

「損切りはすぐにする」なんて、多くの投資の教科書に書かれていることです!

それでも99%の人ができないから負ける人が圧倒的に多いのも現実です!

考え方として、損切りとは失敗ではなく、

次の利益を伸ばすチャンスに向けての必要経費だ!

と考えることができれば、損失を最小限に抑える決断はできるはずです!

人は損失を拡大することにはリスクを取る

投資においては、ランサーズで短期で33万円の損切りをしたことは、100万円で損切りするよりも、67万円を稼いだという思考がポイントです。

投資の世界では、損失を最小限に抑えることは、お金を稼ぐことと同義語です。

たしかにこの考え方は難しいです!

普通のサラリーマンだったり、普通の経営者であれば、仕事をすれば、常に足し算でお金を受け取ることができるのが常識です。働いたのにマイナスはありません。

しかし、投資の世界ではマイナスの損失さえも常に売り上げのための必要悪だと受け入れなければいけません。

この思考がなければ、絶対に稼ぐことはできません。

利益を得ようとする方向にはなぜか貪欲になれない・・・

損失が拡大していても、どこまで損失が膨らむことを受け入れるくせに、逆に利益がどんどん出ている時はリスクが取れずにすぐに利食い(利確)の我慢ができません。

これが人間心理の面白い部分ですよね。

「どんどん利益が出ている、買った株式が急騰している!」

そんな状態の時に、利食いに対して我慢できません。

は・・・はやく・・・利益を確定させたい!

投資の世界でよく言われる

コツコツドカン状態です!コツコツ勝って、ドカンと負ける!

利益が増えている時は「少しでも利益を残したい」と利食いを焦ってリスクが取れません。

それなのに、損失に対しては、いつまでも、どこまでも許容してしまうのです。

損切りは必要経費であり、利益に最大のリスクを持つ

「損小利大「という言葉を投資やビジネスで実践できる人は圧倒的に少数です。

長くなりましたが、この損小利大の価値を最初に理解することができれば、大きな結果をいつか生み出せる人間になれるはずです。

損切りをうまくできる人でも、利食いが我慢できずに小さい利益に終始する人は多くいます。

利益を伸ばすことは、損失を確定させるよりも難しいです。

利食いのリスクは最大に!最低プラスマイナス0でOK!

しかし、利益に対しての考え方としてはこの指針を徹底してください。

利益に対しては貪欲にリスクを取る!

最悪、プラスマイナス0で終われば問題なし!

また次のチャンスを狙おう!

ということです。

損切りは最小にリスクは取らない!

逆に、利益に対してはリスクを思いっきり取る!

以上です!

この姿勢で投資を続けると、必ず利益への勢いが爆発する瞬間に出会えます。

そこに全勢力を傾けて、勝利を掴み取りに行く!という姿勢を一貫させていくべきです。

利益を伸ばす時こそ、積極的にリスクを取るべきです!

例えば、900万円で買った株が1000万円を超えました!

どこで利食いをすることが正解でしょうか?

利食いを我慢できない人の大半は950万円や980万円などで我慢できずに利食いをしてしまいます。

「だって・・・少しでも利益は残したいし・・・。」

この思考こそが「コツコツ稼いで、ドカンと負ける」典型事例になります。

難しいですね。

正解は1200万、1300万円までリスクを取って攻める

少ない損失で損切りを行い、大きな利益で思いっきり稼ぐ!

これこそが、損小利大であり、この1000万(10%の利益)を超えたとしても、まだまだリスクは取るべきです。

※もちろん地合いの変化、相場の感覚から加熱を感じたり需給が重くなれば売りは正解です。

この場合のあなたの最大のリスクとは買った900万円の価格に戻る(プラスマイナス0)ということだけです。

900万円で買った株が900万円に戻ったら、プラスマイナス0で終わってください。

これが、利益を伸ばす時の最大のリスクです。

マイナスではなく、最大の利益へリスクを取った中で、0に戻っただけです。

含み益を飛ばす覚悟(プラスマイナス0になる覚悟)で、利益を伸ばすリスクを取る姿勢こそが利大の本質です。

損切りの考え方は、自分が思った方向とは逆にチャートが動いたら、すぐに切って次の戦略に切り替えることです。

指標とする足(5分足でも、1時間足でも、日足でも)に大陰線が出てしまった場合、それがもし騙しで再度上に上昇するかもしれなくても、すぐに損切りです。

たらればは禁止です。

「でも、一時的に下がっても、騙しで上に伸びるかもしれません」

そのコメントには何も根拠はありません。その思考になった時点で、投資ではなくギャンブルになってしまいます。

投資とは正しいビジネス感覚を持って、損切りという経費を使い、それによって利益を生むと考えましょう。

損切りを上手にたくさんする!

損切りが増えれば増えるほどに、利食いの確率も上昇しているわけです。

そして利益を拡大できるという時は、最低プラスマイナス0で終えるリスクを持って、徹底的にリスクを取って利益を伸ばす!

多くの人が投資で勝てない理由!

そして、投資で勝つ人の損小利大の思考と行動が完璧に理解出来たと思います。

ということで、簡単なメモのつもりが長くなってしまいましたので、この辺りで終えようと思います。

ちな見に、この記事に関連する内容としてバンドワゴン効果については個人投資家の90%以上が長期にわたって勝てない理由【相場の仕組み】で解説していますので、合わせてご覧ください。

以上です。ありがとうございました。

人気記事株投資の失敗から学べる人が生き残る【憂鬱な時間の先に爆益がある】

人気記事【必見】株投資で失敗して地獄を見たくない人が学ぶべき思考とルール